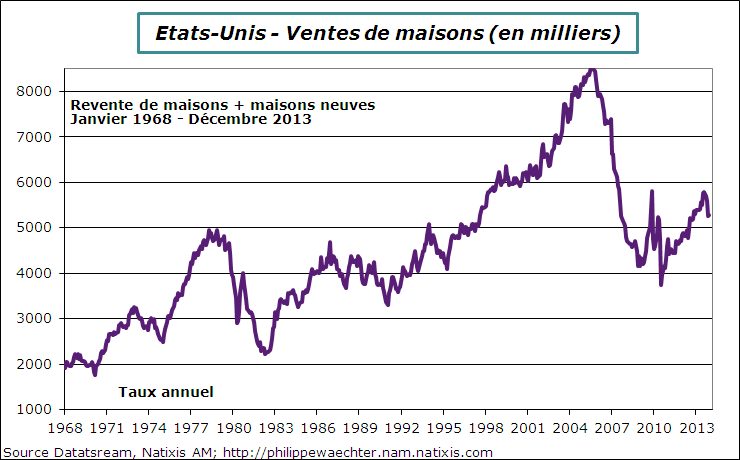

Le marché de l’immobilier est au cœur de la reprise américaine. Le rebond et la réactivation de ce marché est clairement perceptible sur l’évolution des ventes de maisons. C’est le graphique ci dessous.

L’ancien président de la Fed, Ben Bernanke, avait multiplié les opérations et les soutiens à ce marché afin qu’il reparte enfin de l’avant. Lors de la dernière opération de Quantitative Easing, près de la moitié des titres achetés (40 sur 85 Mds) par la Fed était des actifs liés au financement de l’immobilier (MBS). L’un des objectifs du QE était d’ailleurs de maintenir les taux hypothécaires le plus bas possible afin d’en faciliter le financement.

Cette stratégie repose sur le fait que s’il y a un effet de richesse, il est sur l’immobilier plutôt que sur les actifs financiers. La raison est simple; l’actif détenu par le ménage moyen américain dans son patrimoine est d’abord son logement.(le ménage moyen détient peu d’actifs financiers) Dès lors si le prix de l’immobilier remonte, le ménage a le sentiment d’être plus riche. Il percevra la contrainte liée à son revenu de façon beaucoup plus lâche et réduira son taux d’épargne. Il pourra même éventuellement emprunter en utilisant sa maison comme collatéral. Pour Bernanke, cet effet richesse est une source majeure de reprise de la consommation et de la croissance de l’activité américaine.

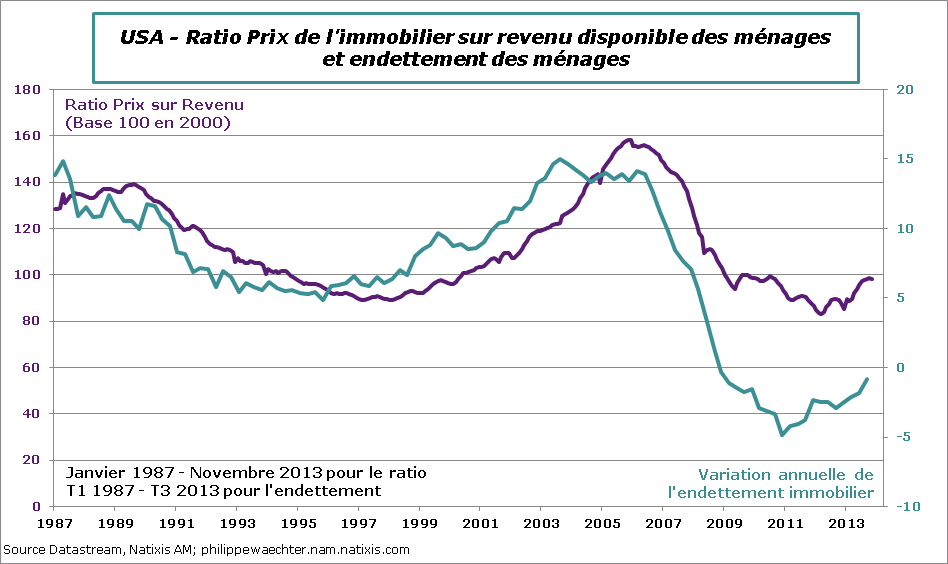

Cependant, après toutes ces opérations pour activer le marché, le prix de l’immobilier est il devenu cher?

Le prix dans l’absolu ne veut pas dire grand chose. Il faut le comparer à un autre prix. Le plus simple est de comparer le prix de l’immobilier et le revenu disponible des ménages. Cela donne alors une idée de l’effort demandé aux ménages pour acheter un logement.

Le rapport du prix de l’immobilier au revenu disponible des ménages donne ainsi une bonne idée du prix, excessif ou pas, de l’immobilier.

J’ai pris l’indice des prix calculé dans l’indice Case-Shiller et je l’ai rapporté au revenu disponible des ménages. Dans le premier graphe ci dessous j’ai pris les deux indices Case-Shiller. L’un avec 10 villes débute en Janvier 1987, l’autre avec 20 villes commence en Janvier 2000.

On observe sur le graphe les deux derniers cycles de l’immobilier aux Etats-Unis. Le premier à la fin des années 80. Le retournement à la baisse s’était produit dans la deuxième moitié de l’année 1989 et le repli du ratio avait duré jusqu’en 1997. Les prix avaient été déprimés presque une dizaine d’années.

Le rebond a démarré en 1999-2000. La fin de la bulle internet au tout début des années 2000 avait entrainé une réallocation des ressources vers un actif a priori plus stable.

Cette hausse du ratio a duré jusqu’en 2005. Les prix de l’immobilier étaient alors devenus très chers par rapport au revenu des ménages.

Pour l’indice Case-Shiller à 10 villes (les plus importantes), le ratio s’est inscrit à 160 en novembre 2005. Pour l’indice comportant 20 villes le point haut a été touché en décembre 2005 à 145. La hausse par rapport au revenu disponible était tout à fait spectaculaire: +60% pour le premier indice et +45% pour le deuxième par rapport à un revenu qui a lui même progressé.

L’indice a ensuite chuté de façon quasi continue jusqu’au début de l’année 2012 à 83 et 79.

En novembre 2013, l’indice à 10 villes s’est établi à 98.4 soit quasiment le prix d’avant la bulle immobilière. L’indice à 20 villes est encore plus bas à 91.

Le rebond par rapport aux points bas de la fin 2011 est finalement assez limité et il existe des marges de progression tout à fait significative. Le prix pourrait être plus haut car au regard du revenu, l’immobilier reste un actif bon marché.

Pour accentuer la reprise de ce marché, il faut faciliter le développement du crédit. La stratégie de Bernanke passait par cet instrument. On voit sur le graphe ci-dessous que la hausse du crédit est un préalable à la hausse du prix relatif de l’immobilier. Faciliter le financement de l’immobilier en faisant acheter en masse par la Fed des actifs financiers immobiliers du passé afin de faciliter le développement de nouveaux crédits. Cela permettait de dynamiser le marché tout de suite sans être pénalisé par les excès du passé. Une fois encore la Fed joue le rôle de prêteur en dernier ressort.

Ce calcul sur un coin de table est cependant trop général car il existe de nombreux marchés de l’immobilier aux USA. Le prix de l’immobilier n’a pas le même profil à Los Angeles et à Detroit mais le revenu disponible n’a pas non plus la même allure dans les deux villes. Ce sera pour une autre étude à venir.