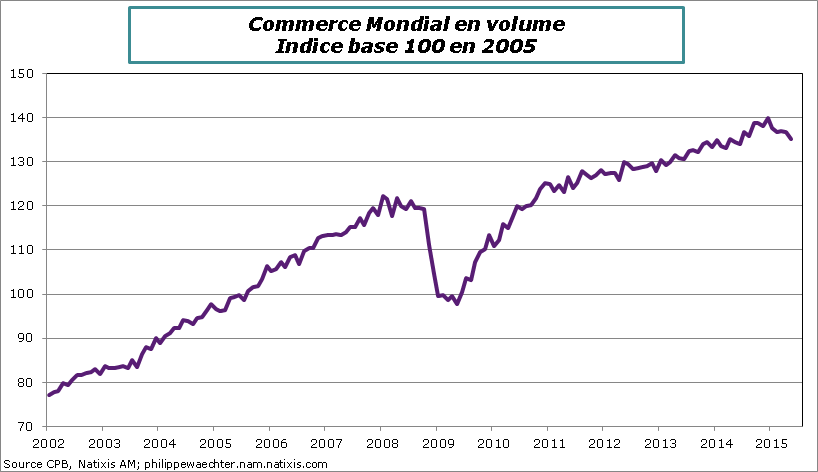

Dans un post récent, je m’inquiétais de la tendance médiocre du commerce mondial depuis 2011 et de sa récente inflexion puisque de décembre 2014 à mai 2015 il recule de 8% en taux annualisé.

L’absence de rebond des échanges mondiaux traduit une succession de chocs négatifs sur l’économie globale qui a annihilé toute velléité de reprise durable.

Avant d’évoquer ces points, on peut visualiser le graphe du commerce mondial en niveau et non plus en variation comme je le montrais dans le post précédent.

On voit 3 phases:

- De 2002 à 2008, période durant laquelle la progression des échanges est vive (j’ai pris comme point de départ janvier 2002 car l’adhésion de la Chine à l’OMC est datée de décembre 2001)

- La phase liée à la crise avec la rupture de la fin 2008 et le rebond constaté à partir de la mi-2009. C’est sur cette partie que l’on constate un rattrapage très fort dans le graphe du post précédent. Ce rattrapage ne fait que traduire la violence de la chute de 2008.

On observe, cependant, que jamais l’indice du commerce mondial ne revient sur la tendance observée avant 2008. On peut le faire de façon formelle mais il suffit de tirer une droite sur la période 2002 – été 2008 et de la prolonger pour constater ce phénomène. - La troisième phase est celle d’après 2011 durant laquelle la pente des échanges est très faible. Depuis le début 2015, l’indicateur s’infléchit de façon significative.

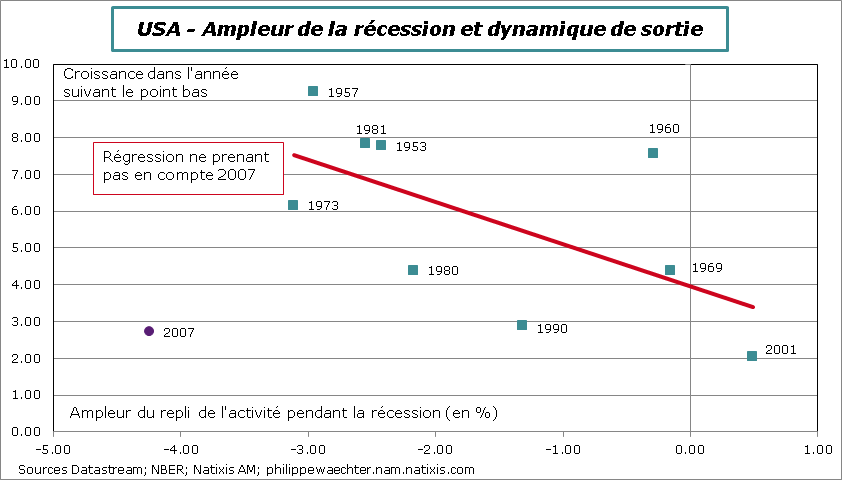

- Que l’économie américaine, dans la période de sortie de crise, n’a pas eu le comportement qui est habituellement le sien. Le rebond après la récession a été médiocre, bien inférieur à celui qui aurait dû être observé si le profil de sortie de récession avait été comparable à ceux constatés depuis la seconde guerre mondiale.

Le graphique ci-dessous est très clair. Il reprend toutes les récessions depuis 1950 et compare sur l’axe horizontal, l’ampleur de la récession (variation du PIB entre le point haut du cycle précédent et le point bas selon les mesures calendaires du NBER) et sur l’axe vertical, la croissance observée du PIB entre le point bas de la récession et 4 trimestres après. (Chaque date représente l’année durant laquelle le point haut du cycle a été touché. Je n’ai pas précisé le trimestre (voir ici))

Le point associé à la récession de 2007 est particulier. Il n’est pas dans le nuage de points associé aux autres sorties de récession (la droite en rouge représente la corrélation entre les deux mesures en excluant le point de 2007).

Au regard de l’ampleur du repli de l’activité, le rebond sur l’année après le 2ème trimestre 2009 aurait dû être voisin de 9% et non le simple 2.7% effectivement observé.

L’économie américaine n’a pas été capable de se recaler sur une trajectoire haute et donc de repositionner l’économie mondiale sur un profil plus élevé. Cela traduit le fait que le cœur de la crise a été situé aux Etats-Unis. L’accumulation excessive de dette privée et la fragilité du secteur bancaire n’ont pas fait bon ménage et n’ont pas permis de retrouver une allure de croissance forte.

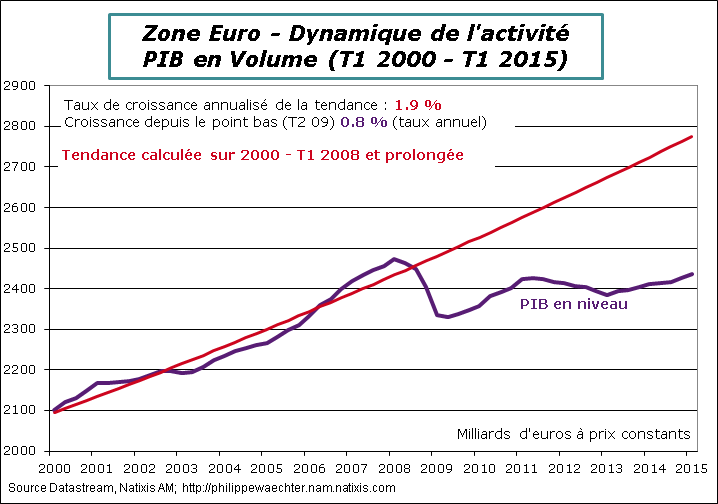

- En zone Euro, à partir de 2011, la mise en place des politiques d’austérité crée une rupture sur le profil de l’activité. On l’observe sur le graphe ci-après qui retrace le PIB de la zone Euro en niveau. Le rebond observé depuis la mi-2009 est interrompu notamment à partir de l’été 2011.

En pénalisant la demande interne en Europe, les politiques d’austérité ont accentué la déprime des acteurs privés (consommateurs et entreprises) dont le profil n’était déjà pas très robuste. Il s’ensuivra la longue récession jusqu’au premier trimestre 2013.

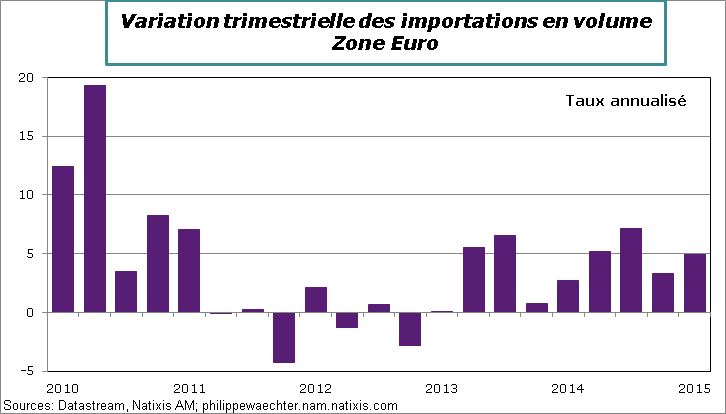

La dynamique des importations de la zone a chuté de façon importante, déprimant encore davantage la dynamique des échanges mondiaux. C’était la contrepartie de la volonté affichée par Bruxelles de rééquilibrer la balance externe de chaque pays en pesant sur la demande interne. La zone Euro par ce biais n’a pas permis de compenser la moindre contribution américaine. Elle a même accentué cette déprime.

- En Chine, le régime de croissance change à la fois par l’essoufflement du programme direct de relance de l’activité (de 2009), par le changement du modèle de croissance plus tourné désormais vers le marché interne et par l’absence de relais fort à l’international notamment en raison de la faible reprise américaine.

Cela s’observe via les chiffres du commerce extérieur chinois.

D’une progression comprise entre 20 et 40% par an, les composantes du commerce extérieur chinois ont convergé vers des évolutions très faibles, notamment du côté des exportations. Les chiffres actuels sont proches de 0%.

La Chine, en raison du changement profond dans son modèle de croissance et parce que la dynamique des échanges internationaux n’était plus aussi porteuse, ne crée plus la même impulsion qu’après son adhésion à l’OMC.

Les trois grandes zones, pour des raisons spécifiques, n’ont pas eu la capacité de créer une dynamique de croissance robuste et soutenable à moyen terme.

Aucun pays ou aucune région n’a eu la capacité de passer durablement au dessus de sa croissance potentielle pour se caler sur une trajectoire plus élevée ayant un effet d’entrainement sur le reste du monde. On l’a vu aux USA, la zone Euro était en récession à partir de l’été 2011 et la Chine était encombrée dans son changement de modèle de croissance.

La question dès lors est de savoir si l’on peut trouver le moyen d’infléchir à la hausse le profil du commerce mondial? En d’autres termes, parmi les trois grands pays/zone évoqués, est il possible d’imaginer une accélération brutale de la croissance susceptible d’engendrer un choc durable sur l’économie locale et par contagion sur l’économie globale?

Cela parait peu probable.

L’économie américaine a une allure peu dynamique comme le montrait le dernier graphe de mon post mais elle est proche du plein emploi. Peut on imaginer dans ces conditions une accélération brutale de la croissance? Quel serait le taux de chômage associé capable d’être associé à cette accélération?

Dans un papier récent Barbanchon et Figura s’interrogent sur le profil du taux d’activité américain. Ils indiquent le recul de l’incitation à travailler pour expliquer la baisse du taux d’activité (participation rate). A court terme, en l’absence de changement de législation, il est peu probable que les incitations à travailler s’accentuent et se traduisent par une accélération à la baisse du taux de chômage susceptible d’infléchir à la hausse l’activité via une demande plus importante.

En Chine, les deux tentatives pour doper la croissance via des incitations financières ont échoué. L’accélération de l’endettement n’a été efficace que temporairement (voir ici) et la bulle sur le marché des actions chinoises n’aura été que temporaire (voir ici).

L’économie s’essouffle et ne semble pas être en mesure d’être infléchie durablement à la hausse et d’engendrer un mouvement haussier durable de l’activité. L’équilibre interne n’est pas encore suffisamment robuste pour dégager une nouvelle dynamique de croissance.

Quant à la zone Euro, sa croissance reprend mais peut on espérer à un horizon de 2 à 3 ans une croissance durablement supérieure à 2%? Il faudrait une dynamique interne beaucoup plus forte avec la réduction de déséquilibre interne fort (solde extérieur allemand). Ce n’est pas le cas pour l’instant et les efforts spectaculaires de la BCE permettront de tendre vers une hausse de l’activité voisine de 2% en 2016 et 2017. Ce n’est certainement pas suffisant pour engendrer une rupture à la hausse sur le commerce mondial.

Cette situation peu engageante oblige à revenir sur la discussion qui a récemment opposé Larry Summers et Ben Bernanke autour de la question de la stagnation séculaire.

Larry Summers indique que les excès du passé (endettement privé) et le vieillissement de la population vont se traduire par une demande moins dynamique provoquant de moindres opportunités d’investissement. La croissance serait alors durablement réduite, l’inflation très faible et les politiques économiques forcément accommodantes avec des taux d’intérêt des banques centrales qui resteraient peu éloignés de 0%.

Ben Bernanke lui suggère qu’il y aura des opportunités d’investissement en raison notamment de la dynamique d’innovation (mais pour l’instant pour paraphraser Solow, les innovations (robots notamment) sont partout sauf dans les statistiques de productivité et de croissance) . Il indique que cela écartera l’économie de la stagnation séculaire évoquée par Summers et qu’en conséquence l’inflation pourrait converger vers la cible des banques centrales, créant une opportunité pour les autorités monétaires de retrouver des marges de manœuvre.

L’enjeu est majeur mais si l’innovation a effectivement les conséquences annoncées souvent (voir ici), elles ne seront perceptibles sur la conjoncture qu’à moyen terme.

A court terme, je reprends la conclusion de mon post précédent: la croissance ne dépendra que la demande interne de chacun des pays ou de chacune des zones et cela forcément devra être accompagné par des politiques économiques (monétaire et budgétaire) très accommodantes. Faire le contraire serait dramatique.