La réunion de la Fed (18 septembre) sera l’événement le plus important de la semaine.

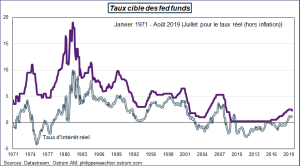

Nous nous attendons à une baisse de 25 pb du taux principal de la Fed mais pas d’annonce particulière sur la gestion du bilan, cela a été fait ors de la réunion de juillet. Le point important sera l’explication fournie par Powell lors de sa conférence de presse. En juillet, les principales explications de la baisse de 25 points de base étaient des facteurs externes (commerce, croissance mondiale). Ces éléments resteront-ils l’explication principale?

Quelles seront les nouvelles prévisions de croissance conformes à cette nouvelle orientation de la politique monétaire? Car jusqu’à présent, les données macroéconomiques ne justifient pas le changement de cap sur le plan monétaire.

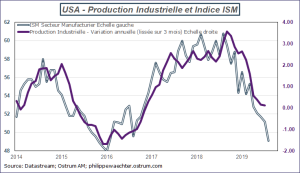

La dynamique industrielle américaine (17 septembre) constituera une donnée importante, car l’indice synthétique ISM du mois d’août est passé sous le seuil des 50 à 49,1. La cohérence entre les deux indicateurs suggère que le changement de l’indice de production industrielle en glissement annuel pourrait passer en territoire négatif. L’indice industriel suivra-t-il cette dynamique en août ?

L’Empire State (16) et le PhilyFed (19) donneront des informations sur la situation économique en septembre.

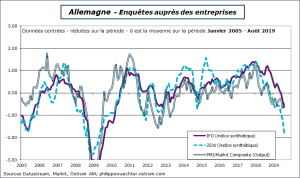

Le ZEW (17 septembre) en Allemagne en septembre sera essentiel pour anticiper la possibilité d’une récession en Allemagne et donc la possibilité d’une politique budgétaire plus proactive. Draghi, lors de sa conférence de presse jeudi dernier, a déclaré qu’une politique budgétaire de la zone euro serait complémentaire à la politique monétaire de la BCE pour stimuler la croissance et l’inflation.

- Le chiffre chinois (16 septembre) montrera comment l’efficacité économique d’un arbitrage entre un choc négatif externe et la nécessité de nourrir la demande intérieure pour stabiliser l’activité économique. La production industrielle a été faible en juillet et les ventes au détail ont été plus fortes qu’il ya quelques mois.

- Les ventes au détail au Royaume-Uni (19 septembre) en pleine tourmente politique. Quel a été le comportement des consommateurs? Ont-ils augmenté leurs stocks pour éviter l’impact d’un Brexit sans accord?

- Le marché immobilier américain avec les mises en chantier (18 septembre ) et les ventes de maisons existantes (19 septembre) ? Le marché est assez stable.

- Au Brésil, le Selic ne sera pas poussé à la baisse lors de la prochaine réunion de politique monétaire (18 septembre) car la banque centrale brésilienne est intervenue avec force sur le marché des changes pour limiter la dépréciation du real, la monnaie brésilienne.

Le document détaillé en anglais est disponible en téléchargement

What do you expect next week : Sept 16 to 22, 2019