En 2020, les politiques monétaires resteront accommodantes pour compenser l’absence de coordination à l’échelle internationale alors que la croissance restera médiocre.

La croissance – Encore problématique en 2020

La croissance globale ne rebondit pas. Pas d’impulsion qui changerait durablement la trajectoire de l’économie globale.

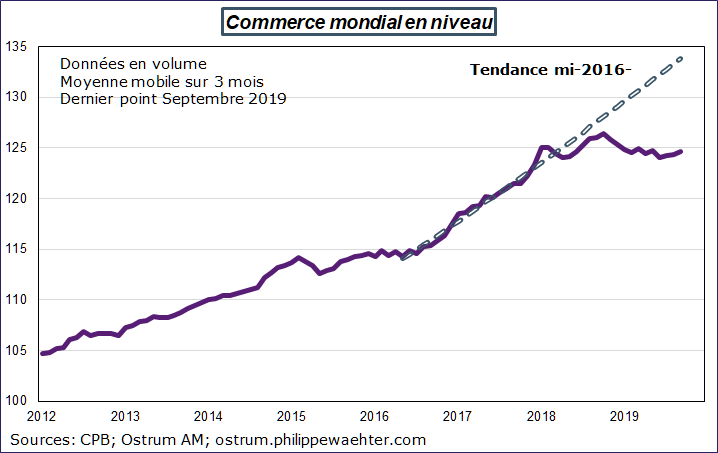

L’inflexion du commerce mondial est là pour durer. Les contraintes posées par la Maison Blanche ne vont pas être inversées rapidement.

Le possible accord avec les Chinois ne règlera pas l’ensemble des questions puisque le point principal, la technologie, ne sera pas traité. Il s’agit principalement d’un accord gagnant-gagnant sur l’agriculture. Les Chinois ont besoin de porcs après la terrible crise porcine qu’ils ont connu. Les USA leur en fournira. Les Chinois s’engagent à acheter à nouveau du soja américain, calmant ainsi les agriculteurs américains, socle électoral du locataire de la Maison Blanche.

La question du leadership technologique, au cœur du bras de fer entre les USA et la Chine ne sera pas réglée rapidement, il ne peut pas l’être. L’un ne peut accepter de ne plus être le leader qu’il a été depuis un siècle et l’autre a mis tellement de moyens pour être leader sur la 5G et être la référence dans l’industrie manufacturière du futur, qu’il ne peut abandonner.

Sur un autre plan, la Chine continue de ralentir pour des raisons structurelles (passage à une économie de services). A court terme, la gestion de l’endettement excessif des entreprises et la hausse continue de la dette des ménages (99.1% du revenu disponible à la fin 2018) contraignent la croissance et obligent la banque centrale à une politique très ciblée pour limiter les rigidités sources de ruptures possibles.

La croissance des pays développés est tendanciellement plus faible que par le passé. Le choc de 2008 a un effet persistant sur la croissance. C’est une situation habituelle lors des crises financières de grande ampleur. La capacité de rebond est donc forcément plus réduite que par le passé. La question structurelle est celle de la capacité, dans le futur, à retrouver une expansion plus robuste dans la durée.

Les pays émergents peuvent retrouver des marges de manœuvre notamment en raison de politiques économiques plus accommodantes. Cependant, le ralentissement observé aux USA, en Chine et en zone Euro, leurs principaux clients, limite les capacités de ces pays à connaître une période faste

Pas d’impulsion attendue sur l’activité globale

Il n’est pas anticipé de politique budgétaire coordonnée

ni d’inversion de la tendance en Chine

A court terme, la dynamique globale s’essouffle

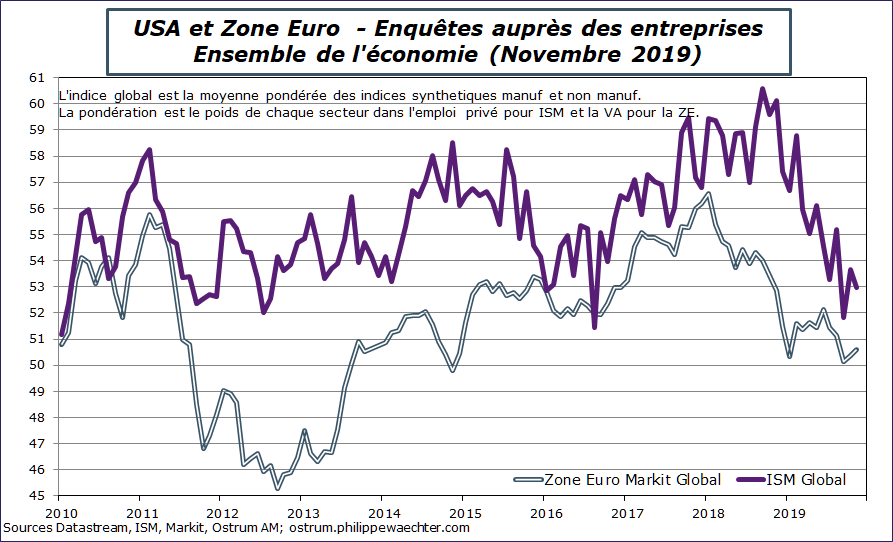

La ralentissement du secteur manufacturier se propage aux services notamment dans les pays occidentaux. Les pays émergents sont affectés par cette situation des pays développés. D’autant que la hausse des prix alimentaires pèsent sur le pouvoir d’achat.

L’inflation reste inférieure aux cibles des banques centrales

L’inflation restera modérée

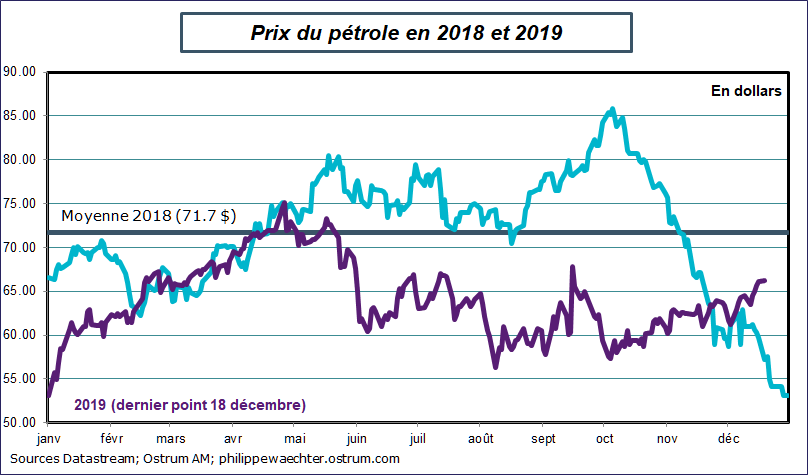

Depuis 2013, le taux d’inflation sous-jacent en zone euro oscille autour de 1% avec peu de volatilité. Les mouvements d’inflation résultent des fluctuations du prix du pétrole. Cette situation, que l’on peut généraliser aux pays développés, n’évoluera pas franchement en 2020.

L’absence d’inflation traduit un marché du travail en transition

La polarisation du marché du travail pénalise les emplois intermédiaires (peu ou mal qualifiés) qui sont concurrencés par les innovations dans le processus de production. Cette classe moyenne (50-60 du marché du travail) est moins syndicalisée que par le passé. Elle n’a plus la même capacité à revendiquer. Les salaires augmentent peu, ne nécessitant pas d’ajustement des prix du coté des entreprises. (voir ici)

Le prix du pétrole restera autour de la moyenne de 2019 (64 USD)

La production progresse encore aux USA mais l’OPEP veut réduire sa production (même si l’organisation n’est plus leader dans la production globale). Mais l’équilibre sur le marché a changé et l’Arabie n’a plus l’impact qui était le sien par le passé. On est dans une configuration où la demande progresse mais n’accélère pas alors que l’offre est abondante..

Des politiques monétaires toujours accommodantes

La nécessité d’un policy-mix plus équilibré en zone euro

La politique monétaire est déroutée

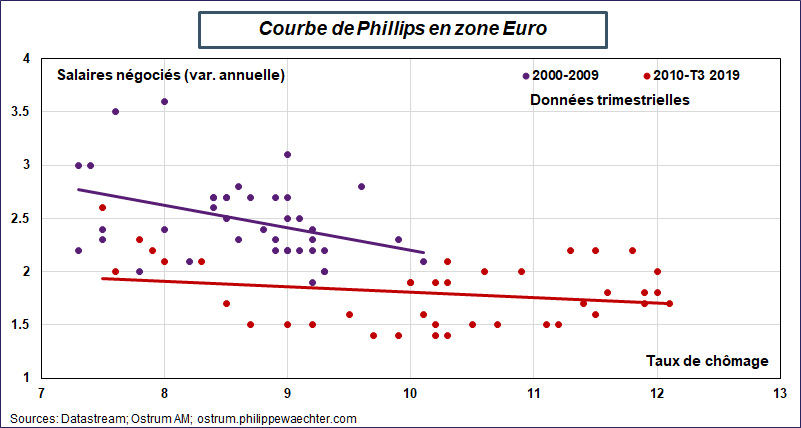

La courbe de Phillips ne fonctionne plus de façon efficace. La hausse de l’activité mesurée par la baisse du taux de chômage ne se transforme plus en pressions nominales. Par ailleurs et en déphasage avec le passé, les politiques monétaires accommodantes n’ont pas alimenté une hausse des anticipations d’inflation. Cela n’a donc pas engendré l’arbitrage de court terme que l’on pouvait lire chez Milton Friedman.

Pour limiter le risque sur l’activité, et parce que la politique monétaire accommodante ne crée pas d’inflation, les banques centrales, de la Fed à la BCE, adoptent des stratégies accommodantes qu’elles conserveront tant que la croissance ne sera pas plus robuste et stable. Cela peut prendre beaucoup de temps. Il faut apprendre à vivre avec des taux d’intérêt très bas pour un moment.

Le policy-mix explique le fort encours de dette

à taux négatifs en zone euro

La part de la zone euro dans l’encours des taux d’intérêt négatif (15 000 Mds) est proche de la moitié, celle des USA est quasi-nulle.

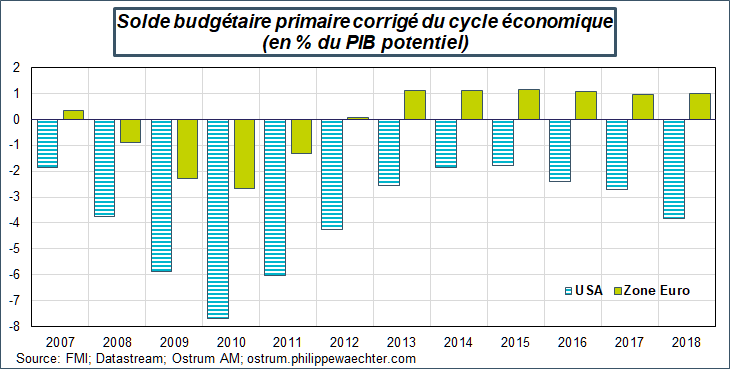

Le policy-mix est responsable de cela en zone euro. En dépit des demandes de Draghi, la politique budgétaire est restrictive depuis 2011 et freine la croissance de la zone. La BCE, en réaction, a adopté une stratégie hyper-accommodante pour compenser le biais budgétaire et limiter le risque sur l’expansion. La situation est plus équilibrée aux USA Si la zone Euro, notamment son secteur bancaire et financier, souffre de taux négatif, il faut qu’elle regarde du coté des gouvernements plutôt que vers la banque centrale. (voir ici, ici et ici)

Dans un monde non coopératif,

les risques seront politiques

Les indicateurs de risques politiques n’ont jamais été aussi élevés

C’est un inhibiteur d’investissement puisque les entreprises réduisent leurs dépenses en capital lorsque l’incertitude s’accroît. Cela traduit une moindre coopération et moins de coordination à l’échelle globale. La réduction à court terme des tensions commerciales ne doit pas faire oublier que les USA sont entrés dans une vision plus isolationniste. Le blocage de l’OMC, la sortie de l’accord de Paris ou encore les discussions sur l’OTAN sont autant d’éléments qui reflètent une Amérique plus populiste qui ne veut plus agir pour la collectivité internationale. Un nouvel équilibre devra être trouvé pour prendre en compte ce changement de rôle des USA que Donald Trump accentue.

Sur un autre plan, le risque social sera majeur en 2020 compte tenu du ralentissement de la croissance globale. Les tensions sur le partage des revenus va continuer d’être un risque de dérive vers davantage de populisme.

Les élections américaines se feront dans un environnement agité par le risque de destitution de Trump et par l’hétérogénéité de la société américaine observée à travers les candidats les plus populaires. De Trump à Warren, la société est multiple et s’affirme davantage que par le passé. La polarisation politique, évoquée souvent par les analystes politiques, se confirme.

L’Europe doit rester un acteur majeur aux cotés des USA et de la Chine. Défi majeur pour la nouvelle Commission Européenne

Défi majeur pour la nouvelle Commission Européenne. Le monde reste global et la Commission devra mettre en œuvre une stratégie qui laisse à l’Europe une voix forte dans le concert des nations. L’Europe ne peut pas laisser les discussions internationales se concentrer autour des Etats-Unis et de la Chine. L’Europe doit peser sur les orientations qui seront prises à l’échelle globale.

Risques politiques en Chine

Le ralentissement inéluctable de la croissance chinoise pourrait être une menace pour le pouvoir politique chinois. Hong Kong reste une source d’incertitude sur la volonté politique de Pékin.

L’économie française – Un risque du coté des entreprises

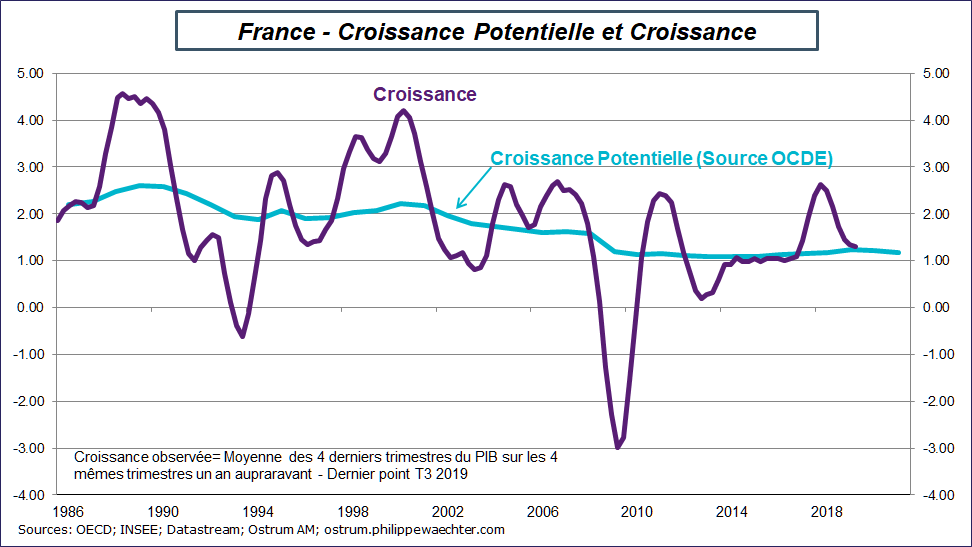

La croissance française évolue sur sa tendance

Sauf choc majeur externe, comme cela avait le cas en 2017, la croissance va rester sur sa tendance voisine de 1.2% Cela pourrait se traduire par une productivité qui n’évolue pas. La capacité à redistribuer davantage de revenus est donc limitée.

La politique économique reste le rempart majeure à l’environnement international pénalisant.

Le soutien du marché intérieur via la distribution de primes et de la baisse des impôts permet d’amortir un éventuel choc externe. Cette stratégie explique la divergence dans l’allure de la croissance et de l’emploi entre la France et ses partenaires européens.

Le risque du côté des entreprises

Le taux de marge est réduit en dépit du double effet, en 2019, du crédit d’impôts lié à la fin du CICE et des baisses de charge. La profitabilité des entreprises est faible. L’endettement des entreprises est au plus haut historique. Quelle serait la capacité des sociétés non financières à s’adapter en cas de choc négatif. C’est l’enjeu de 2020 en France mais aussi aux USA plus que dans les autres pays occidentaux. La dette des entreprises pourrait, aux USA et en France, être au cœur des risques (la dette des entreprises US est aussi au plus haut historique)

Un document synthétique est disponible