Dans la première partie je faisais le constat qu’en dépit d’un choc plus violent, le comportement de l’économie américaine avait été plus stable lors de la crise actuelle que lors de la crise des années 30. Les profils de l’activité, des prix à la consommation ou encore du chômage ont été très différents, pas de taux de chômage à 25% dans la période actuelle. La crise a été longue à résorber mais elle n’a pas eu aux Etats-Unis les soubresauts observés en 1930, 1931 et 1932. Il n’y a pas eu de longues queues à la porte des banques contrairement à ces années là.

La politique économique outre-Atlantique a été active et suffisamment souple pour faciliter les ajustements macroéconomiques. C’est une différence majeure avec la gestion de l’économie du début des années 30. La politique économique avait alors été une source de déséquilibres supplémentaires dont la résorption avait été dramatique. La crise était internationale mais les marges de manœuvre de chacun des pays, du fait du système de change-or, étaient très limitées, empêchant chaque pays de mettre en place des stratégies de grande ampleur et éliminant la possibilité d’une stratégie coopérative à l’échelle internationale.

La réaction de chacune des économies avait été contrainte par le système de change-or, provoquant une persistance et une amplification du choc initial. C’est une raison majeure de la diffusion de la crise dans le monde et de l’apparition d’un effet de résonance qui avait engendré des phénomènes dramatiques et durables. La succession de crises bancaires et la crise immobilière observées à l’époque illustrent ces difficultés.

Au cours de la crise de 2008/2009 la coopération internationale a eu un rôle majeur pour limiter la persistance de la crise. La relance budgétaire de grande ampleur mises en place au sein des grands pays à partir de 2008/2009 et les politiques monétaires expansionnistes et cohérentes entre banques centrales ont réduit la possibilité de nouveaux déséquilibres susceptibles de provoquer des crises à répétition.

Faciliter les ajustements pour réduire les effets de persistance de la crise

La crise financière qui a touché les Etats-Unis à partir de l’été 2007 nécessitait deux attentions particulières.

La première portait sur l’endettement excessif des ménages américains. Depuis le début des années 2000 celui ci progressait très vite porté principalement par l’immobilier.

Le retournement de ce marché, avec d’importantes baisses de prix, a déséquilibré le patrimoine de l’ensemble des ménages.

Ceux qui possédaient leur maison sans être endettés ont vu la valeur de leur patrimoine reculer. Leur comportement plus prudent a reflété la difficulté à utiliser, autant que par le passé, la valeur de leur maison comme collatéral pour des crédits à la consommation. Pour ceux qui étaient endettés il y avait deux aspects, l’équilibre de leur patrimoine personnel et l’incapacité parfois à faire face aux échéances de leurs crédit (ces échéances pouvaient avoir progressé rapidement du fait des contrats immobiliers de l’époque) et aussi l’incapacité de revendre leur maison pour ceux qui étaient en difficulté.

L’autre attention particulière portait sur la stabilité financière. Les banques qui avaient porté ces crédits et leurs dérivés allaient subir un choc du fait de la crise. De nombreuses banques ont fait faillite. Le système financier a alors été confronté à un système qui ne fonctionnait plus. Les déséquilibres de bilan créaient les conditions du défaut notamment chez certaines banques d’affaire. Les incertitudes faisaient que les banques engagées sur le long terme ne pouvaient plus se financer à court terme. Cette situation avait été observé avec la banque Bear Stearns en mars 2008, puis ce sera le cas plus dramatique de Lehman Brothers en septembre de la même année. D’autres institutions ont aussi été toouchées notamment dans les secteurs de l’assurance. La solution devait passer par la banque centrale qui devait se substituer au marché monétaire pour que l’économie trouve les moyens de se financer.

En association avec le Trésor américain, l’objectif a donc été double.

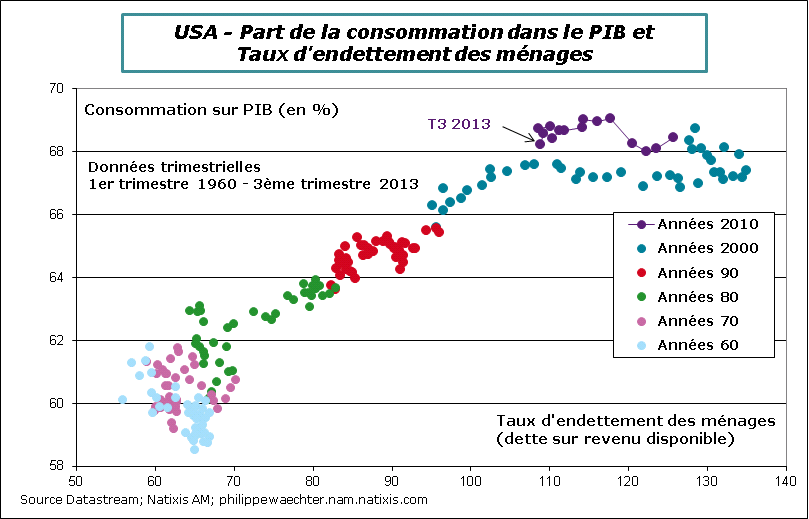

Il a été d’abord de faciliter le désendettement des ménages. Celui ci, contraint ou forcé, pénalisait la demande globale. Depuis le milieu des années 80, la hausse de la dette des ménages avait été un élément déterminant des dépenses des ménages. Le graphe ci dessous montre d’un côté (axe horizontal) l’endettement des ménages et sur l’axe vertical le poids de la consommation dans le PIB américain. Chaque point correspond à un niveau de dette et un poids de la consommation dans le PIB pour un trimestre particulier. Pour faciliter la lecture à chaque décennie est associée une couleur. On observe l’absence de relation dans les années 60 et 70 entre dette et consommation des ménages. La hausse de l’endettement à partir du milieu des années 80 sera associée à une augmentation de la consommation puis à partir des années 2000 la hausse de l’endettement simplement pour maintenir le niveau de la consommation. Cette situation était déséquilibrée et n’était pas soutenable.

Cependant comme le suggère le graphe, réduire la dette des ménages était prendre un risque sur la demande via une baisse de la consommation.

Après avoir relancé l’activité en 2009 sous l’impulsion de Christina Romer, le Trésor américain n’a pas spontanément souhaité réduire son déficit public. L’objectif était alors de limiter le risque de réduction de la demande adressée aux entreprises. Il ne fallait pas au ralentissement des dépenses des ménages ajouter une contraction des dépenses de l’Etat. Cela aurait été le droit chemin vers une récession plus longue.

Dans ce schéma, la Federal Reserve de Bernanke intervient à deux niveaux.

Le premier est d’abaisser le taux des fed funds dans l’intervalle [0 – 0.25%] dès le 16 décembre 2008. Ils sont encore à ce niveau aujourd’hui. L’objectif est de réduire le coût de la liquidité et faciliter les ajustements. Chaque institution financière, chaque entreprise devait pouvoir trouver des moyens de financement bon marché et éviter ainsi d’être contraint pour une raison financière.

Le second est l’apport de liquidité. La Banque Centrale se transforme en prêteur en dernier ressort en achetant les actifs émis par le Trésor ou par d’autres émetteurs notamment pour des actifs liés au financement de l’immobilier.

L’analyse de la Fed suggère, qu’en dépit d’un taux des fed funds à 0%, celui ci est trop élevé au regard de la conjoncture. En d’autres termes, à quasiment 0%, la politique monétaire était restrictive (sur ce point voir ici).

C’est à ce moment là que Bernanke a fait preuve d’audace en ajoutant des liquidités pour des montants considérables.

La contrainte de non négativité ne permettant pas d’intrusion en territoire négatif, l’apport de liquidité s’est substitué à la baisse des taux d’intérêt.

Cette stratégie permettait de faciliter l’ajustement sur les dettes mais elle facilitait aussi la stabilisation du système financier.

Dès octobre 2008, la Fed a multiplié les gestes vers le secteur financier. L’objectif était de prendre la mesure du risque sur les banques, les brokers et les compagnies d’assurance. Le système s’était délabré avec la hausse de l’endettement de tous les acteurs de l’économie, y compris et surtout le secteur financier.

Il fallait trouver le moyen de résorber les déséquilibres et aussi de réduire le risque de contagion. Il y avait urgence car le système financier, après la chute de Lehman, les difficultés d’AIG, le rachat de Washington Mutual et la fragilité nouvelle des assureurs de crédit, avait perdu sa capacité de réaction et la possibilité de se repositionner pour financer la reprise de l’économie réelle.

L’opération TARP lancée par la Fed dès octobre 2008 avait vocation à intervenir d’urgence afin de transférer le risque et éviter ainsi une dégradation irréversible du système financier. Ensuite l’interventionnisme systématique de la Fed a permis d’accroitre les réserves non empruntées des banques et finalement de stabiliser l’ensemble du système financier américain. Depuis, il y a eu des alertes mais plus de rupture.

C’est un point à mettre au crédit de Bernanke. Dans un article récent du Journal of Economic Perspective portant sur les 100 ans de la Federal Reserve il insiste beaucoup sur la nécessité de remettre comme objectif premier, la stabilité financière. Il dit clairement dans cet article que cela a été pour lui un objectif aussi important que l’objectif macroéconomique généralement attribué aux banques centrales (voir l’article ici)

Le succès de la Fed et de Bernanke est que la violence initial du choc subi par le secteur financier a été amorti et ne s’est pas propagé par soubresauts. Les banques ont été en difficulté mais l’ensemble du système financier n’a pas flanché . C’est une raison majeur de la bonne tenue de la conjoncture américaine.

(pour une limite des solutions adoptées notamment vis à vis des banques voir le blog de Simon Johnson et James Kwak ici)

Ce premier éclairage est une explication du succès de Bernanke. Il a tout mis en œuvre pour éviter que l’ajustement macroéconomique soit bloqué et crée de la persistance dans les mécanismes portant la crise. Sa stratégie a été d’apporter des liquidités pour rétablir l’équilibre de dette entre les ménages et le Trésor afin de faciliter le retour de l’équilibre patrimonial en faisant de la Fed le prêteur en dernier ressort. Elle a aussi facilité la sortie de crise du système financier en se substituant pour partie à lui notamment sur la partie court terme de celui ci. La banque centrale a été omniprésente dans la gestion de la crise.

Ces orientations ont été permises aussi par la coopération entre les banquiers centraux du monde entier. Contrairement aux années 30 il n’y avait pas pour chacun d’eux à défendre la valeur de sa monnaie en or. Cette obligation avait engendré des rigidités dans les ajustements et limiter la capacité d’adaptation de chaque banque centrale. Cela avait été une source majeure de diffusion à l’international et de prolongement de la crise.

Dans l’épisode récent, rien de tel. Les accords entre la Fed, la Banque du Japon, la BCE, la Banque Nationale Suisse, la Banque du Canada et la Banque d’Angleterre ont permis à chaque institution financière engagée sur une monnaie qui n’était pas la sienne de trouver des contreparties afin de réduire les sources de désajustements.

Sur cette première explication, sur cette volonté de faciliter les ajustements quitte à être audacieux dans les montants mis en œuvre (voir le graphe du bilan de la Fed dans la partie I de ce post), Bernanke a bien réussi.

Il n’y a pas eu de « double dip » (de double récession) aux Etats-Unis et progressivement l’économie est ressortie de son trou noir. Le PIB par tête est revenu à son niveau d’avant crise au printemps 2013.

Il n’y a pas eu non plus de rechute financière. Il n’y a pas eu comme dans les années 30 de retour en arrière avec de nouvelles crises bancaires. Cela ne veut pas dire cependant que l’amélioration de l’économie a été linéaire. L’environnement international n’a pas été porteur sur la période en raison notamment de la crise de la zone Euro qui a été un frein à un rétablissement plus rapide de l’économie mondiale.

A suivre…..