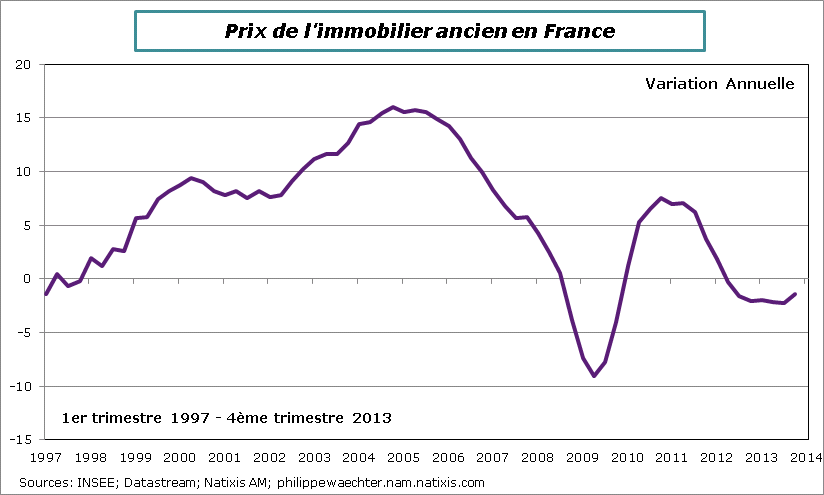

L’INSEE a publié le 27 février le prix de l’immobilier ancien au dernier trimestre 2013. Sur un an le prix moyen en France recule de 1.4%. C’est ce que montre le premier graphique. Après une hausse rapide jusqu’en 2006, le prix de l’immobilier s’est infléchi mais sans connaitre de véritable rupture.

Dans ce post je présente une mesure du prix de l’immobilier par rapport à d’autres actifs et par rapport au prix immobilier aux USA. Parce que la valeur d’un actif ne se mesure qu’en comparaison avec celle des autres.

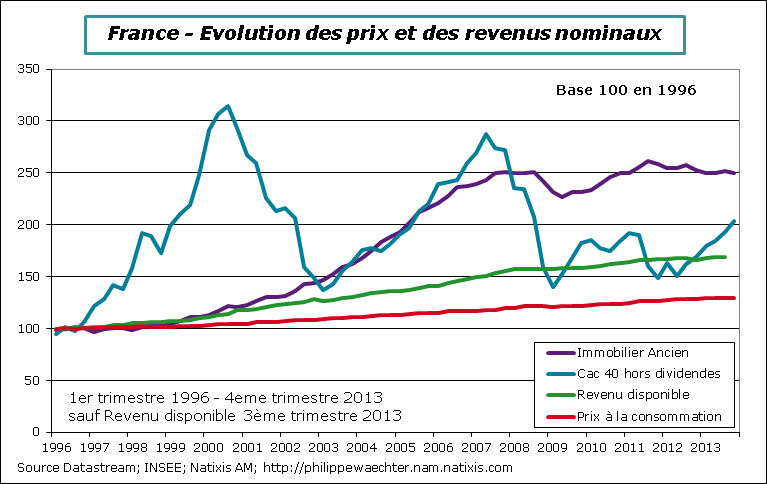

Le graphique ci dessous compare le profil du prix de l’immobilier ancien avec les évolutions du CAC 40, du revenu disponible des ménages et de l’indice des prix à la consommation sur la période allant du premier trimestre 1996 au quatrième trimestre 2013 (troisième pour le revenu disponible dernier chiffre publié).

J’avais déjà présenté cette comparaison (ici) l’an dernier. La mise à jour à la fin de l’année 2013 conserve les mêmes caractéristiques. L’immobilier a évolué sur un mode nettement plus favorable que les autres actifs. Le CAC 40 a connu des fluctuations spectaculaires résultant d’une conjoncture moins porteuse. Les ajustements ont été brutaux et la reprise du marché boursier en 2013 laisse l’indice boursier encore 20% au dessous du prix de l’immobilier. (Sur une remarque faite sur mon post initial: je n’ai pas intégré les dividendes sur le CAC 40 car je n’ai pas intégré les loyers sur l’immobilier.).

Au regard de l’évolution du revenu disponible l’écart est de 32% au troisième trimestre 2014. Le revenu disponible pris en masse ressemble à une donnée moyenne. Or les écarts peuvent être considérables selon l’age et la composition familiale (voir ici par exemple). L’effort pour l’acquisition d’un logement est important, notamment pour le primo-accédant.

Les prix à la consommation ont progressé nettement moins vite que le prix de l’immobilier durant toute la période. L’écart à la fin 2013 est de 48%. En termes réels l’investissement immobilier a, en moyenne, été très rentable.

La comparaison avec les Etats-Unis

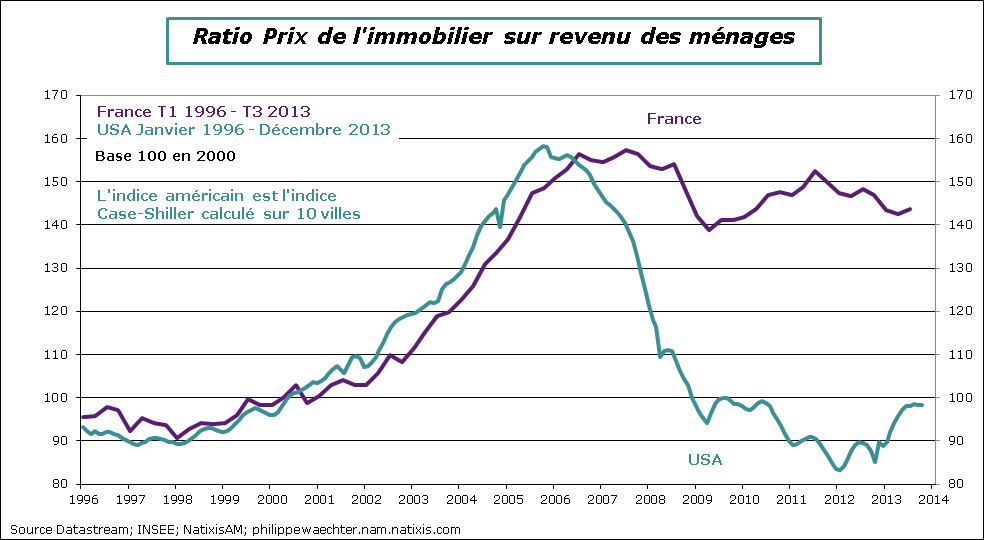

Le rapport entre le prix de l’immobilier et le revenu disponible des ménages est une mesure simple du prix de l’immobilier. Celle ci permet aussi facilement des comparaisons internationales. J’ai fait ici une comparaison avec l’évolution du rapport aux Etats-Unis. (J’ai prix l’indice Case-Shiller pour 10 villes. L’indice à 20 villes est calculé sur une durée plus courte. Les profils des rapports calculés avec l’un ou l’autre indice sont proches voir ici)

La comparaison est intéressante car avant 2007 les profils des rapports en France et aux Etats-Unis sont identiques. En revanche lorsque le marché immobilier se retourne, le prix a nettement reculé aux Etats-Unis. Cela n’a pas été le cas en France. De la sorte, l’investissement immobilier retrouve de l’attrait plus rapidement outre-Atlantique qu’en France. L’immobilier peut y redémarrer plus rapidement et plus facilement. Le prix, qui a été neutralisé en France, a été un signal de cherté relative aux USA est s’est ajusté. L’écart entre les deux mesures est aujourd’hui spectaculaire.

Oui le prix de l’immobilier est cher en France. Les excès de logements construits à la fin de 2008 (21 mois de ventes en stocks) n’ont pas entrainé d’ajustements à la baisse des prix mais se sont traduits par une mutualisation de celui-ci dopant artificiellement la demande. La conséquence est aujourd’hui un prix élevé, très élevé par rapport au revenu des ménages. L’allongement des durée de prêts et les taux d’intérêt très bas compensent un peu mais c’est aussi une façon de permettre de conserver un prix fort.

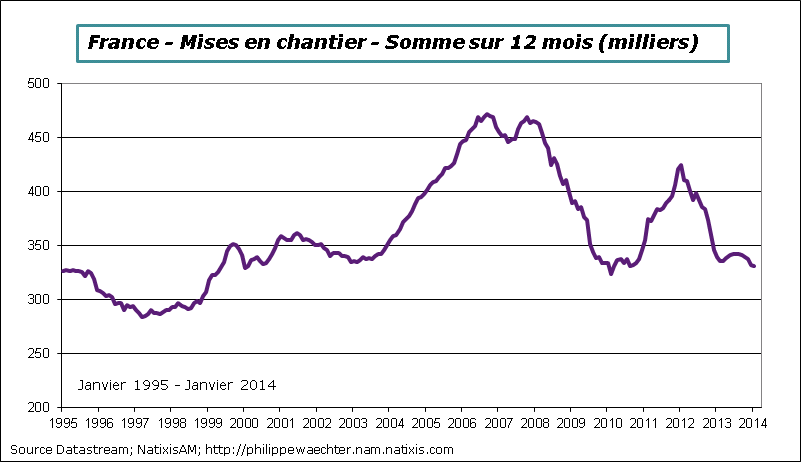

La situation n’est pas aussi simple malgré tout car le handicap de la France est une dynamique réduite de mises en chantiers. Le graphe ci dessous traduit bien ce phénomène. A l’exception de la période durant laquelle les prix progressaient rapidement le niveau des mises en chantier a été compris entre 300 et 350 000 par an. C’est insuffisant au regard d’une population qui continue de croître rapidement. En outre mais c’est au delà de ce post, la dynamique immobilière est très inégalement répartie sur le territoire français parce que les bassins d’activité créant des emplois sont finalement très concentrés à quelques métropoles pour lesquels la densité de construction est déjà forte.

Les questions immobilières traduisent bien les problèmes d’aménagement du territoire jamais résolus.