Réunion de la BCE, de BoJ, Enquête ZEW en Allemagne et de l’INSEE en France, Estimation avancée de l’enquête Markit, Enquête de la BCE sur le comportement des banques, Marché du travail au Royaume Uni

Points marquants

Le point important sera la réunion de la BCE qui aura lieu le jeudi23.

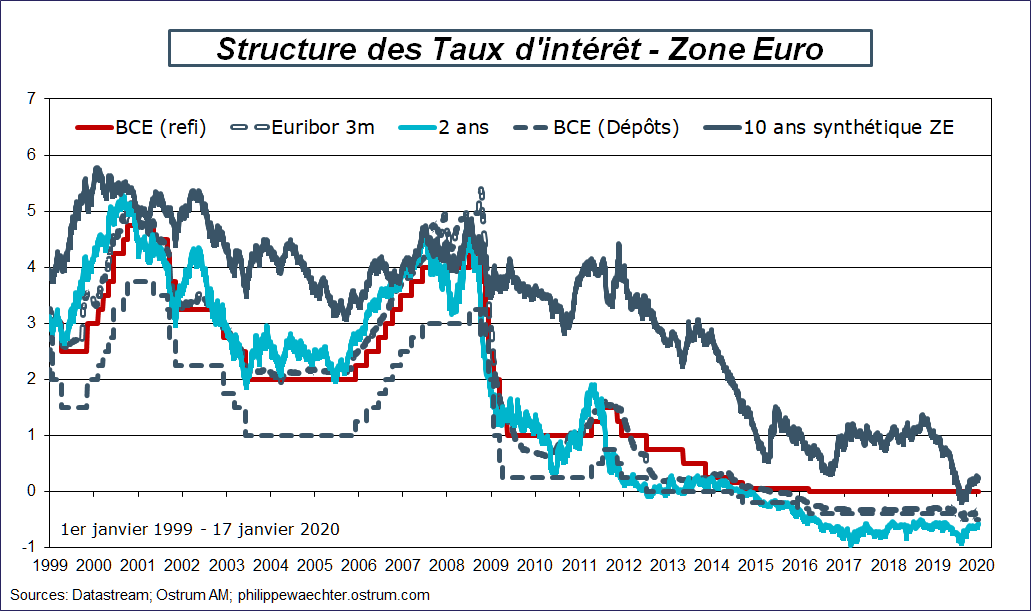

Au regard de la conjoncture de la zone Euro, il parait peu probable que la banque centrale adopte une stratégie plus accommodante.

En 2020 et aussi 2021, l’orientation de la politique monétaire devrait rester inchangée sauf en cas de choc négatif global du type récession aux USA, ou absence de reprise de l’activité en Allemagne.

Lors de la conférence de presse de Christine Lagarde, on attendra des précisions sur la « strategic review » annoncée par la présidente de la BCE à l’issue de sa première réunion du comité de politique monétaire de la banque centrale. Parmi les inflexions attendues, la probable coloration plus « verte » de la politique monétaire afin de contribuer à la lutte contre le réchauffement climatique. François Villeroy de Galhau avait évoqué cette question en décembre, on attend une confirmation et des détails de la part de Christine Lagarde.

Par ailleurs, dans les minutes de la dernière réunion, étaient évoqués les effets négatifs des taux d’intérêt bas ou négatifs sur le comportement des consommateurs. Christine Lagarde sera certainement asticotée sur cette question. Mais il faut bien avoir en tête que dans une économie au sein de laquelle les gains de productivité sont très faibles, il est impossible de verser une rémunération élevée aux épargnants. L’économie financière ne peut pas rémunérer plus que le travail à risque équivalent.

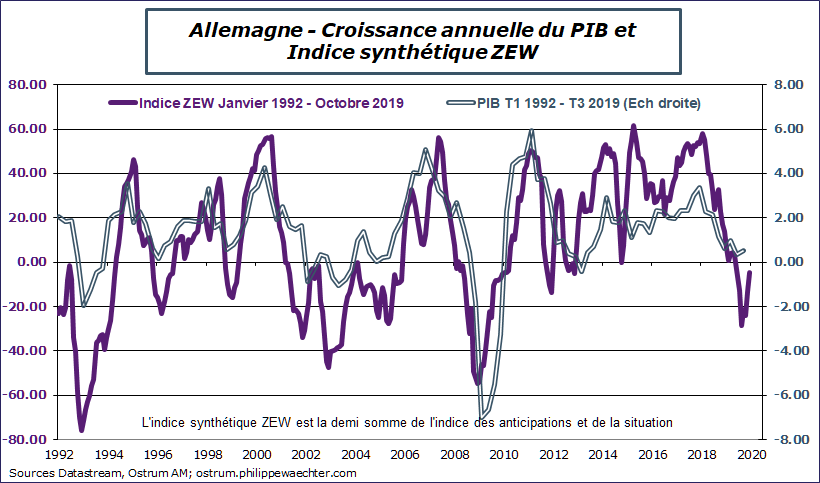

Plusieurs enquêtes pour le mois de janvier seront publiées durant la semaine. La première sera l’enquête ZEW en Allemagne le 21 janvier. Ensuite il y aura la publication de celle de l’INSEE sur la France, le 22 avant les estimations avancées de l’enquête Markit en zone Euro, en Allemagne, en France, au Royaume Uni, au Japon et aux USA.

Dans l’enquête ZEW, le rebond constaté depuis l’automne traduit davantage une correction de l’excès négatif constaté jusqu’à l’automne qu’un signal de reprise forte de l’activité économique.

Néanmoins, le risque global étant perçu comme moins important, il est probable que l’indice ZEW va encore s’améliorer. Rappelons que c’est un indicateur fait par des analystes financiers, il est donc davantage sensible au risque qu’à l’activité immédiate.

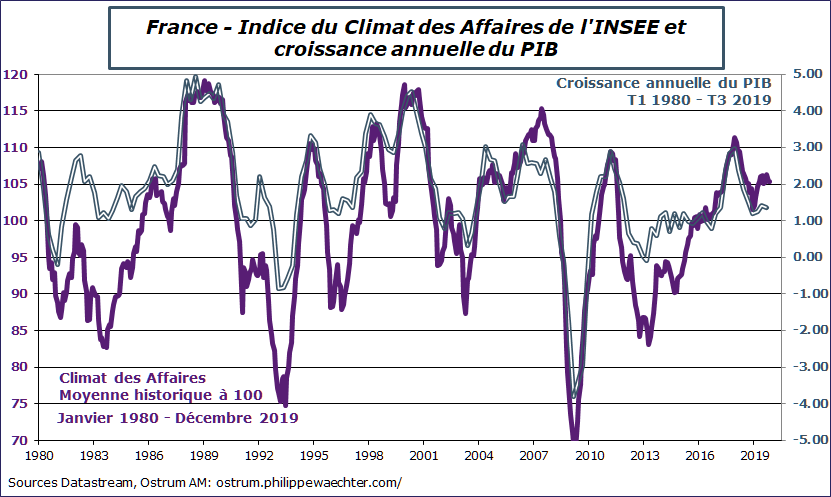

En France, l’indice du climat des affaires est robuste.

Il était toujours, en fin d’année, au dessus de sa moyenne de long terme (100 par construction). Cela limite le risque sur la croissance française. Le point à surveiller sera cependant le risque d’impact de la grève sur le moral des chefs d’entreprise. Jusqu’à présent celui ci n’a pas été franchement perceptible dans les enquêtes ni dans les indicateurs d’activité. La Banque de France en estime l’ampleur à -0.1%. A titre de comparaison, l’INSEE avait évalué l’impact de la grève de 1995 à -0.2%. Entre les deux périodes les différences portent sur le caractère plus partiel de la grève actuelle puisqu’elle est très centrée sur Paris mais aussi sur le changement dans le fonctionnement de l’entreprise puisque le télé-travail est aujourd’hui très répandu.

La fin de la grève, le 20 janvier, pourrait permettre à l’économie française de retrouver un fonctionnement plus normal dès le mois de février.

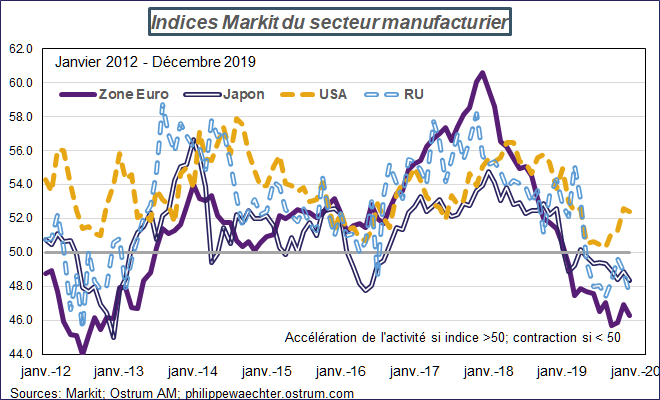

Les enquêtes Markit devraient encore montrer la divergence entre les USA et le reste du monde notamment dans le secteur manufacturier. Dans l’échantillon partiel qui sera publié, la zone Euro, le Royaume Uni et le Japon montraient encore, en décembre, une forte contraction dans le secteur manufacturier. Aux USA, l’indice est en hausse mais il est en totale contradiction avec l’indice ISM du secteur manufacturier qui a plongé, en fin d’année, à un niveau qui n’avait pas été observé depuis juin 2009.

Le rebond ne tient qu’au service dont l’allure cependant ne modèle pas le profil de l’activité.

Cette semaine encore, la BCE livrera, le 21, son enquête du début d’année sur le comportement d’offre des banques et sur celui de demande de crédit des entreprises et des ménages.

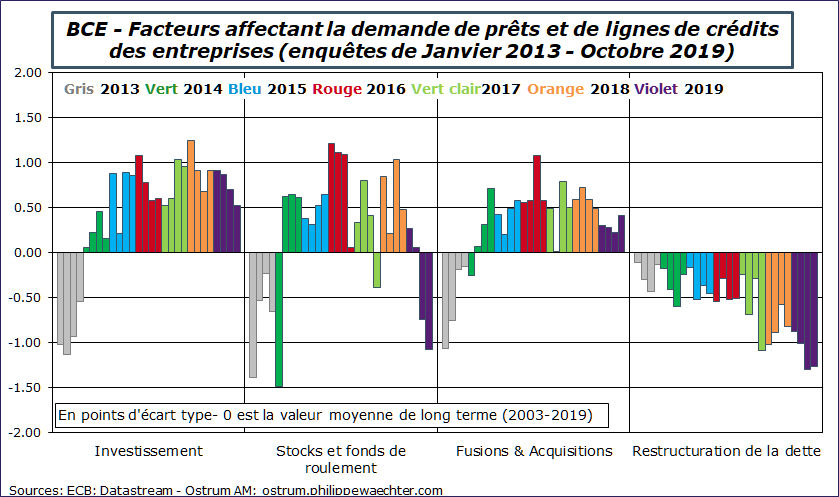

Mon graphe préféré porte sur les raisons qui incitent les entreprises à demander des crédits. A la fin de l’année 2019, deux sources de demande plus forte, l’investissement et les fusions acquisitions. En revanche, les financements liés à la restructuration de la dette sont au plus bas. Les besoins de financement pour s’inscrire dans la dynamique du cycle économique sont faibles également. L’environnement n’incite pas à se précipiter, les opportunités ne sont plus aussi fortes qu’il y a quelques mois.

Parmi les autres statistiques, on attendra l’indice de la Fed de Chicago pour le mois de décembre (le 21), la confiance des consommateurs de la zone Euro, l’allure du marché du travail au UK le ZA, l’enquête CBI au Royaume Uni le 22, la balance commerce (23) et l’inflation (24) au Japon, la revente de maisons aux USA (le 22)

Que retenir de la semaine dernière ?

L’accord commercial entre les USA et la Chine

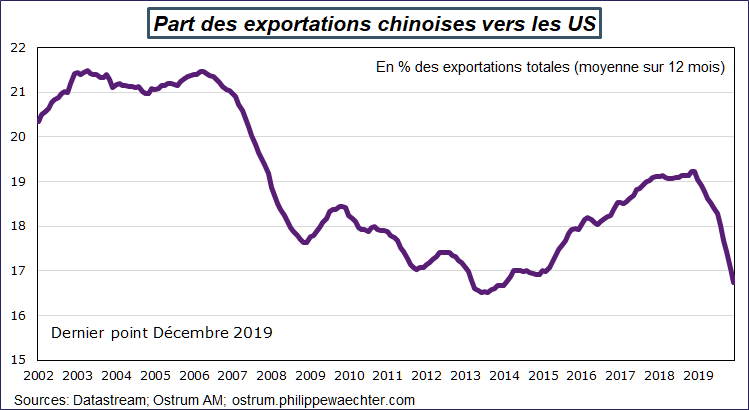

La politique commerciale des États-Unis a eu un impact important sur le profil des exportations chinoises, comme le montre le graphique. Les exportations chinoises vers les États-Unis sont presque à leur niveau le plus bas. L’accord commercial est principalement basé sur les 200 milliards USD que la Chine achètera aux États-Unis en 2020 et 2021 (la référence pour mesurer ces 200 milliards est 2017). Il s’agira principalement de produits agricoles, de matières premières (pétrole) et de produits industriels.

Quatre remarques

1 – S’agissant d’un cadre bilatéral, les achats chinois se feront aux dépens des autres pays (Brésil sur le soja par exemple). Cela reflète l’idée américaine selon laquelle un monde multilatéral coûte cher aux États-Unis. Ce n’est pas nécessairement compatible avec les règles de l’OMC.

2 – L’effet d’impulsion sur l’économie mondiale sera proche de 0. Il réduira l’incertitude et cela pourrait être un coup de pouce pour la croissance. Aucun prix n’est associé à ces achats. Comment cela-va-t-il marcher?

3 – C’est une incitation pour la Chine à développer ses affaires en dehors des États-Unis

4 – Cela ne met pas fin au conflit commercial entre les deux pays. Le leadership technologique qui est au cœur du différend commercial n’a pas été directement discuté.

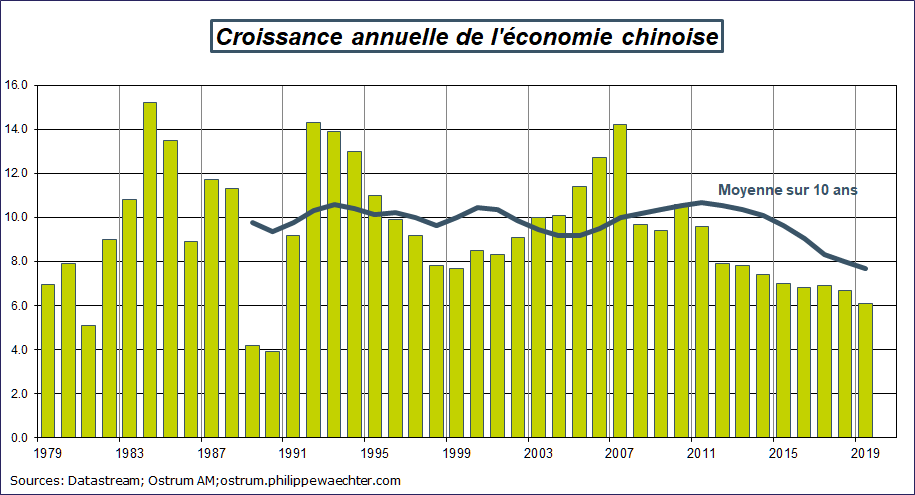

Le PIB chinois ralentit.

Sa croissance a été de 6.1% en 2019 contre 6.7% l’année précédente. La tendance restera au ralentissement car la Chine devient une économie de services dont la productivité est plus faible que dans l’industrie. C’est pour éviter les chocs et les ruptures résultant d’une économie de très grande taille avec des entreprises gigantesques très endettées que les autorités chinoises sont interventionnistes

Le document détaillé, en anglais, peut être téléchargé