Vingt jours après l’invasion de l’Ukraine par la Russie, le risque d’inflation prend le dessus sur le risque de ralentissement de l’activité dans la perception des investisseurs.

Christine Lagarde, lors de sa conférence de presse, soulignait l’importance du risque inflationniste après le mouvement haussier du prix des matières premières et les perturbations engendrées dans la dynamique des chaînes de production. Jay Powell a eu aussi, au même moment un propos plutôt volontariste quant à l’orientation plus restrictive de la politique monétaire américaine.

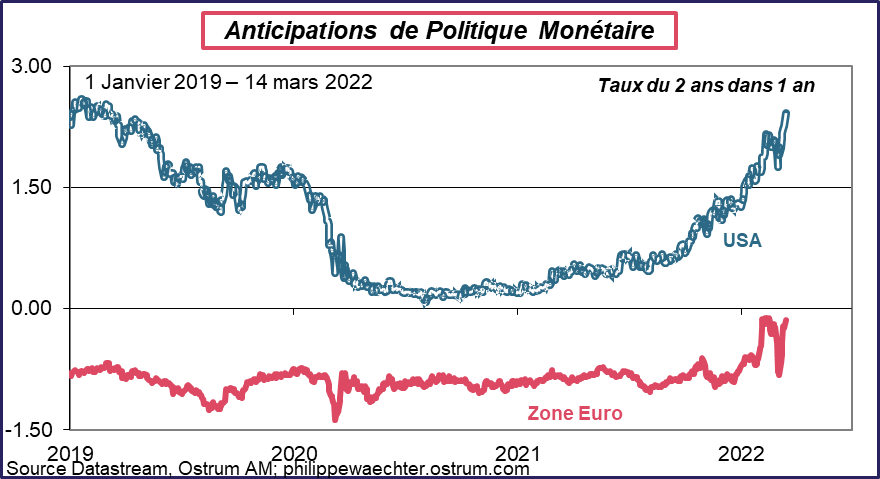

Les investisseurs leur ont emboîté le pas. Les attentes sur l’évolution de la politique monétaire sont clairement reparties à la hausse et le coup de froid qui avait suivi l’agression de l’Ukraine est passé. Le taux du 2 ans dans un an, un bon indicateur des attentes sur la politique monétaire, est en nette progression. En zone Euro, le taux du 2 ans dans 1 an est revenu à son niveau d’avant crise.

Christine Lagarde avait indiqué début février que la BCE n’excluait pas de pouvoir remonter les taux. Le 10 mars, de la même façon la présidente de la BCE a engendré une inversion de tendance. Aux USA où la tendance haussière était plus marquée depuis plus longtemps, le taux du 2 ans dans un an est est au plus haut depuis début 2019, bien au-delà du niveau d’avant la crise en Ukraine.

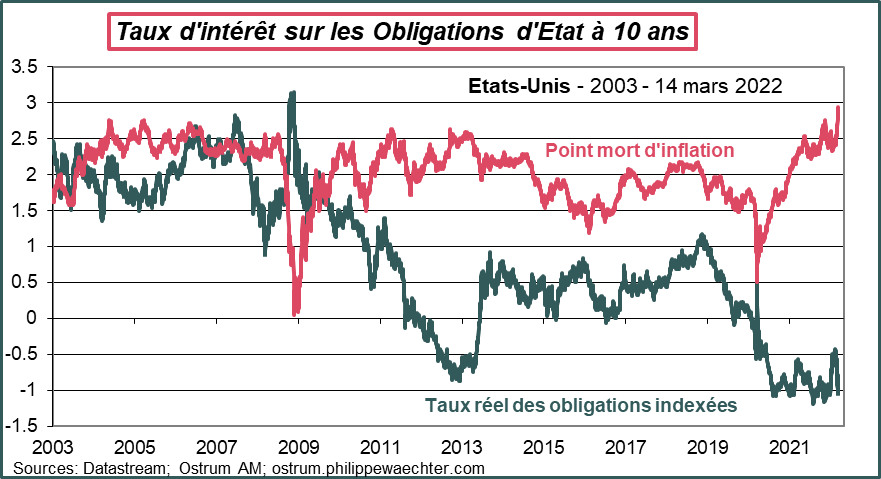

Dans le même temps, on observe depuis les interventions des banquiers centraux et la révélation de l’inflation US du mois de février (à 7.9%)que le point mort d’inflation repart nettement à la hausse. Cette mesure très imparfaite des anticipations d’inflation montre néanmoins un changement de psychologie. Les investisseurs suggèrent que le risque d’inflation sera plus long et plus profond qu’attendu et que c’est pour cela que les banquiers centraux sont prêts à mettre des moyens considérables pour y faire face. La hausse récente du taux nominal n’est qu’un facteur lié à l’inflation inversant la dynamique constatée juste après l’agression de l’Ukraine. En zone Euro, aussi, le risque d’inflation a progressé rapidement ces derniers jours.

Dans le même temps, l’allure de la courbe des taux d’intérêt aux Etats-Unis ne suggère pas des anticipations fortes de croissance. Si cela avait le cas, le taux réel remonterait et la courbe des taux connaitrait une pente qui deviendrait de plus en plus positive. Les investisseurs ne croient pas à ce scénario et pensent que le resserrement de la politique monétaire nécessaire pour peser sur l’inflation finira par emporter la croissance avec lui. Le graphe présente, depuis 1990, la pente de la courbe des taux américain (10 ans moins 2 ans) et les périodes de récession mesurées par le NBER.

L’aplatissement de la courbe est généralement associé avec un délai de quelques mois avec une période de récession. Les investisseurs sont prêts à prendre le pari de la récession pour que l’inflation ne s’installe pas dans la durée.

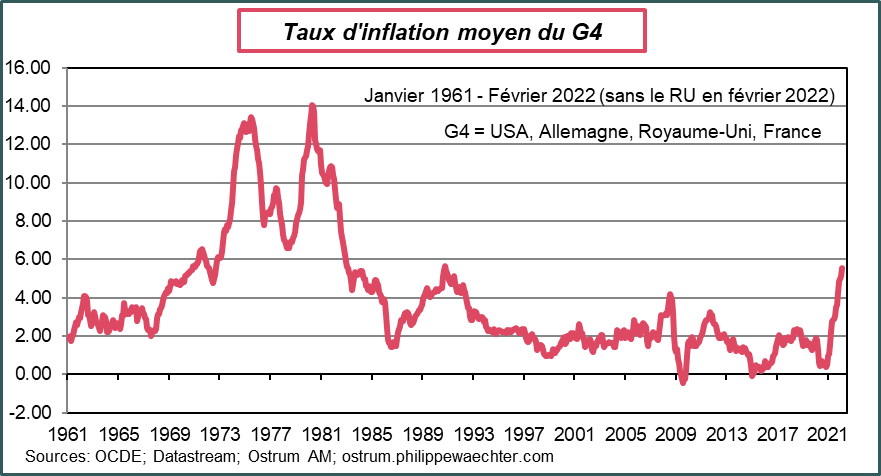

La dynamique en cours est intéressante. Depuis 30 ans l’inflation est réduite au sein des pays développés. Depuis 1985, elle est en moyenne de 2.2%.

Aujourd’hui, comme le montre le graphe, l’inflation moyenne des 4 grands pays est supérieure à 5%.

C’est l’inconnu pour les investisseurs qui n’ont jamais connu une telle situation et qui ont appris que l’inflation était l’élément à éviter à tout prix. Ils préfèrent une récession à l’inflation. Pourtant, la récession provoque toujours une dynamique de moindre expansion.

Alors que l’économie mondiale change, s’étalonne sur un modèle moins coopératif et moins coordonné, est il souhaitable de tout faire pour réprimer tous les modes d’ajustement y compris l’inflation ?