5 points à relever cette semaine pour suivre la conjoncture macroéconomique

Premier Point – Les dés sont jetés quant à l’évolution de la politique monétaire. La lecture des minutes de la Fed suggère que, s’il y a une fenêtre de tir, la banque centrale remontera son taux de référence en décembre. Il se situe entre 0 et 0.25% depuis fin 2008.

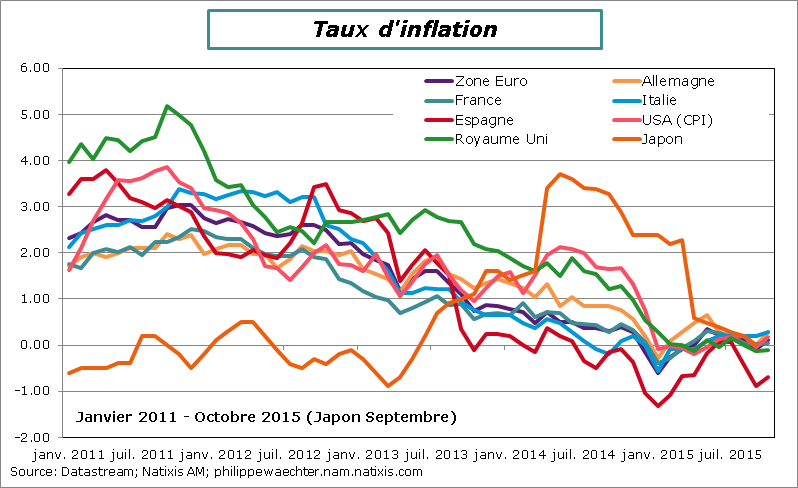

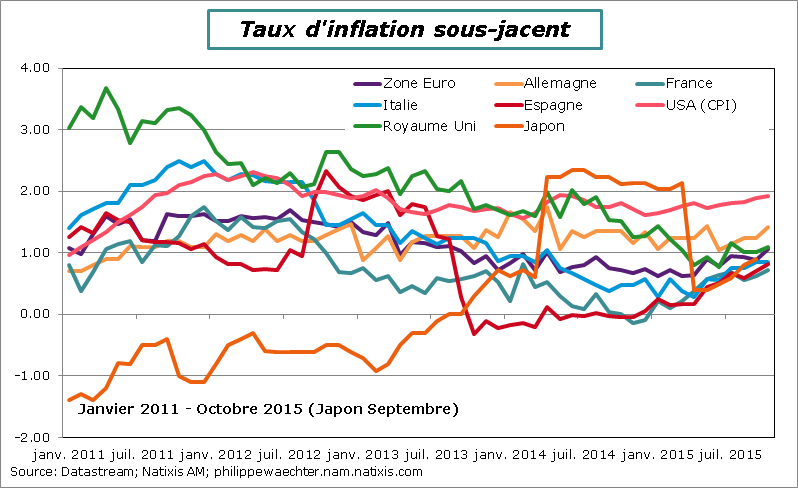

Dans le même temps, les membres de la BCE multiplient les interventions pour indiquer qu’en zone Euro l’absence de convergence rapide de l’inflation vers 2% est une raison majeure pour rendre la politique monétaire encore plus accommodante.

La BCE est inquiète du prix de l’énergie notamment dont l’évolution à la baisse pourrait reporter dans le temps la convergence vers l’objectif d’inflation de 2% (voir ici et ici). En outre, si l’impact de la dépréciation de l’euro s’observe dans le prix des biens manufacturés, ce n’est pas le cas pour les services pour lesquels il faudrait une pression salariale plus forte pour accélérer à la hausse.

Dans ce cadre, il est clair que le 3 décembre lors de sa réunion, la BCE annoncera au moins une extension dans le temps du QE et une baisse du taux de facilité de dépôts. On peut néanmoins s’interroger sur l’impact d’une politique économique unijambiste en zone Euro. La politique budgétaire doit être plus active pour soutenir la croissance et permettre un rééquilibrage de la situation économique, des comportements permettant in fine de retrouver un peu d’inflation. La politique monétaire toute seule n’y arrivera pas.

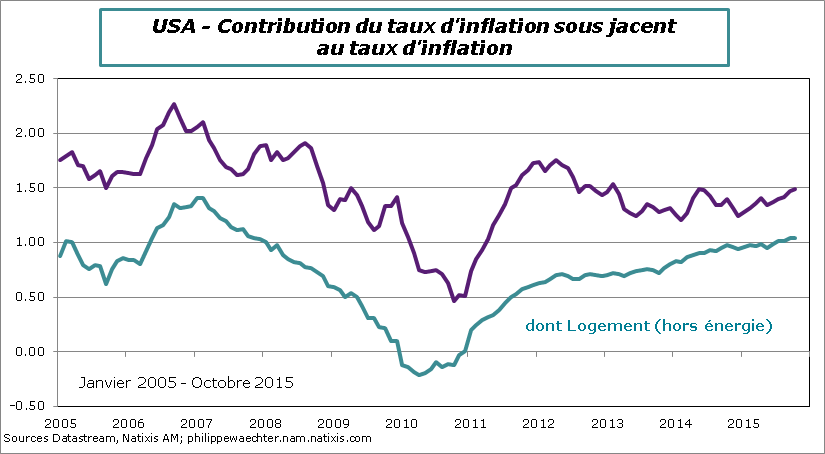

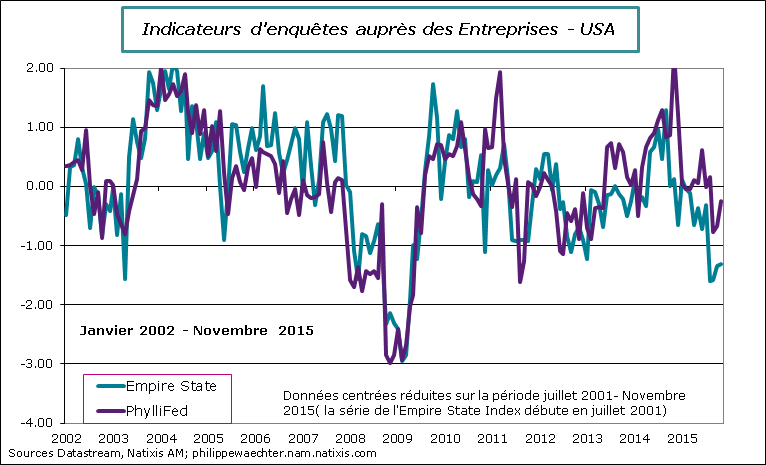

La remontée des taux aux USA pose la question de ce qui sera fait en 2016. Est-ce que la remontée sera systématique à chaque conférence de presse (cela ferait 100 bp sur l’année) ou sera-ce sur un rythme plus incertain? L’économie américaine ne présente de tensions ni nominales ni sur l’appareil productif. Il n’y a pas besoin de durcir le ton très vite pour corriger des excès. En outre, la baisse supplémentaire récente du pétrole à USD 45 pour le Brent (près de 40 USD pour le WTI référence américaine pour le pétrole) suggère que la dynamique globale reste faible. Pas besoin d’une appréciation supplémentaire du dollar dans ces conditions. Dès lors le profil des taux de la Fed restera incertain et il n’y aura pas de hausse soutenue et continue en 2016.

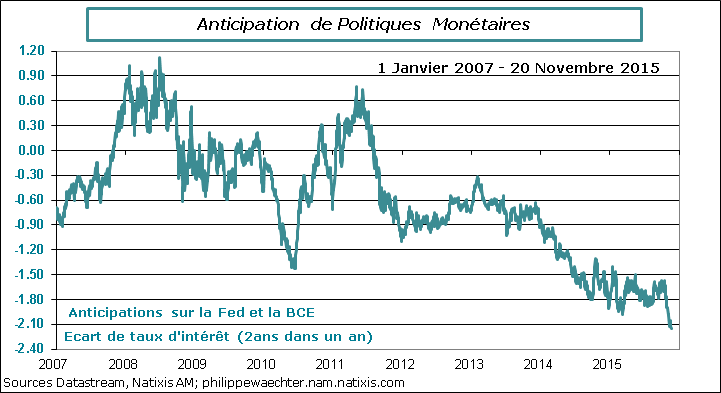

On voit sur le graphe que cette divergence entre la zone Euro et les Etats-Unis s’est accentué récemment. Pas étonnant dès lors que l’Euro soit un peu plus faible.

Cette absence de tensions doit être un argument pour ne pas remonter les taux trop vite du côté de la Fed (si elle estime que cela est nécessaire).

A venir cette semaine

L’élément clé sera la publication des premières enquêtes sur la zone Euro avec lundi les enquêtes Markit et mardi les indices IFO et de l’INSEE sur le climat des affaires. L’indice de l’INSEE prendra en compte en partie l’impact des attentats du 13 novembre. L’indice ZEW qui a été publié cette semaine en Allemagne se stabilise avec un rebond de la composante liée aux anticipations.

On aura aussi lundi l’indice Markit pour les USA.

Mardi en Allemagne on disposera du détail de l’évolution du PIB pour le 3ème trimestre.

Mardi l’estimation du PIB américain du 3ème trimestre devrait être légèrement révisée à la hausse lors de la deuxième estimation (première à 1.5%). Aux USA encore on disposera mardi de l’indice Case-Shiller de septembre, mercredi des revenus des ménages, de leur consommation et de l’indice de prix associé pour le mois d’octobre (celui suivi par la Fed). On aura également l’indicateur des commandes de biens durables et notamment des commandes de biens d’équipement, précieuses pour appréhender l’investissement.

En France, outre l’indice du climat des affaires, on sera attentif à l’indice de confiance du consommateur, mercredi, des dépenses mensuelles de consommation (vendredi) et des inscriptions à Pôle Emploi jeudi.

Jeudi l’inflation japonaise et vendredi la révision du PIB britannique pour le 3ème trimestre

Bonne semaine à tous