La Banque d’Angleterre a remonté son taux d’intérêt de référence de 25 points de base à 0.5%. La tendance est encore haussière pour la prochaine réunion puisque 4 membres du comité de politique monétaire avaient voté pour une progression de 50 points de base.

La BCE en revanche est restée en phase avec les annonces faites en décembre sur la réduction des achats d’actifs et sur la stabilité des taux d’intérêt. La probabilité d’une hausse de taux d’intérêt est réduite pour 2022 au regard du communiqué. Pour l’instant il n’y a pas urgence puisque le taux d’inflation sous-jacent est modéré juste un peu au-dessus de la cible de la BCE à 2%.

Pendant ce temps, la Federal Reserve américaine presse le pas et accélère la mise en œuvre d’une politique monétaire restrictive. La fin du programme d’achat d’actifs spécifique à la pandémie aura lieu en mars, la première hausse des taux interviendra au même moment puis en juin la banque centrale US commencera à réduire la taille du bilan.

Deux remarques sur les différentes stratégies monétaires. La première explique la divergence des comportements, la seconde en prend le contrepied.

Remarque 1

Les banques centrales font face à des situations différentes et répondent donc de façon spécifique.

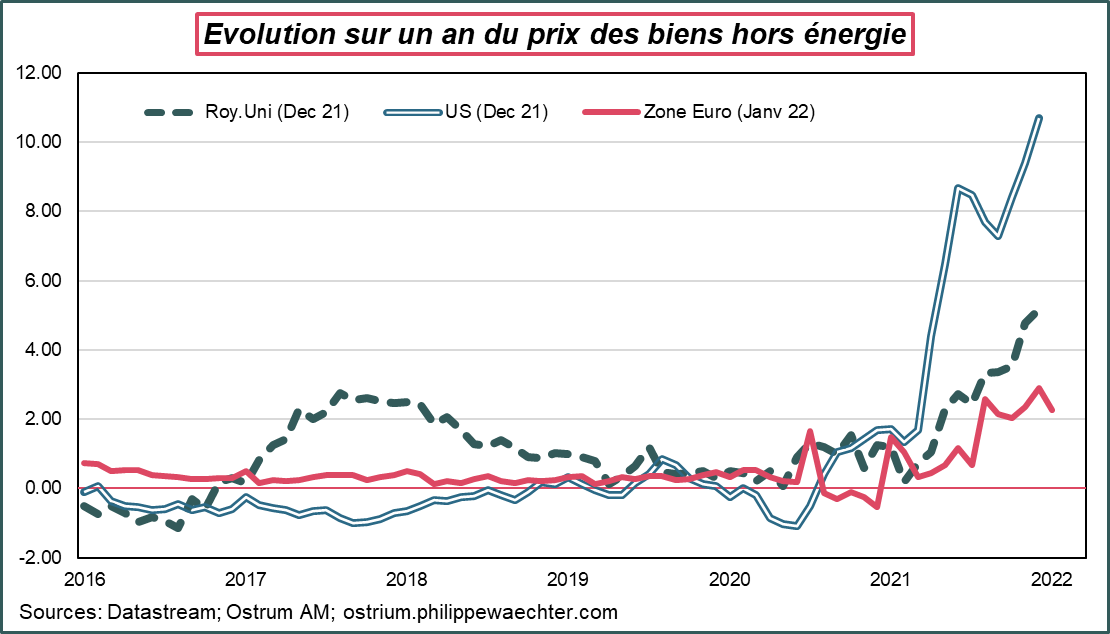

Le point de départ est la relance Biden et la distribution d' »helicopter money » en mars 2021 par la Maison Blanche. Cela crée un choc exceptionnel sur le marché des biens comme le montre le premier graphe ci-contre.

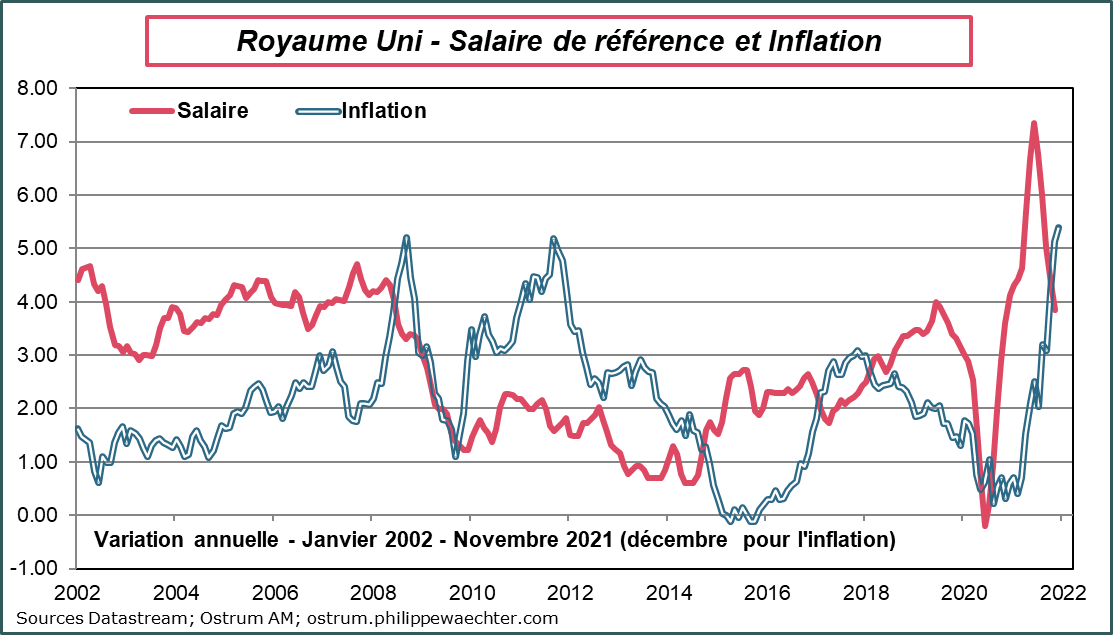

La conséquence aux US est une hausse exceptionnelle du prix des biens hors énergie. En zone Euro, l’absence de relance similaire ne provoque pas les mêmes tensions. En outre, le large marché européen a permis des ajustements sans tensions excessives. Au Royaume Uni, la hausse des salaires pendant la reprise a été de grande ampleur et il y a aujourd’hui rattrapage des prix. Le taux d’inflation était de 5.4% en décembre et la BoE attend près de 7.5% au printemps. Les britanniques paient leur isolement avec un marché du travail qui n’est plus aussi concurrentiel ni aussi ouvert que par le passé.

La conséquence des ces trois situations particulières est une divergence majeure sur le prix des biens; très forte aux US en conséquence de la relance spectaculaire, importante au Royaume Uni en raison de la hausse des salaires mais modérée en zone Euro en l’absence de relance et avec un ajustement global vertueux.

Au regard de ces données et de la source du choc résultant de la relance américaine, il est normal que les politiques monétaires ne soient pas similaires. Il ne serait pas souhaitable que la BCE contraigne le marché intérieur de la zone Euro en l’absence de tensions supplémentaires. En revanche, les américains et les anglais sont contraints de le faire pour réduire les tensions existantes. La BCE est donc légitime à maintenir des taux d’intérêt bas et à ne pas durcir sa stratégie monétaire au delà des éléments purement liés à la crise sanitaire (PEPP).

Remarque 2

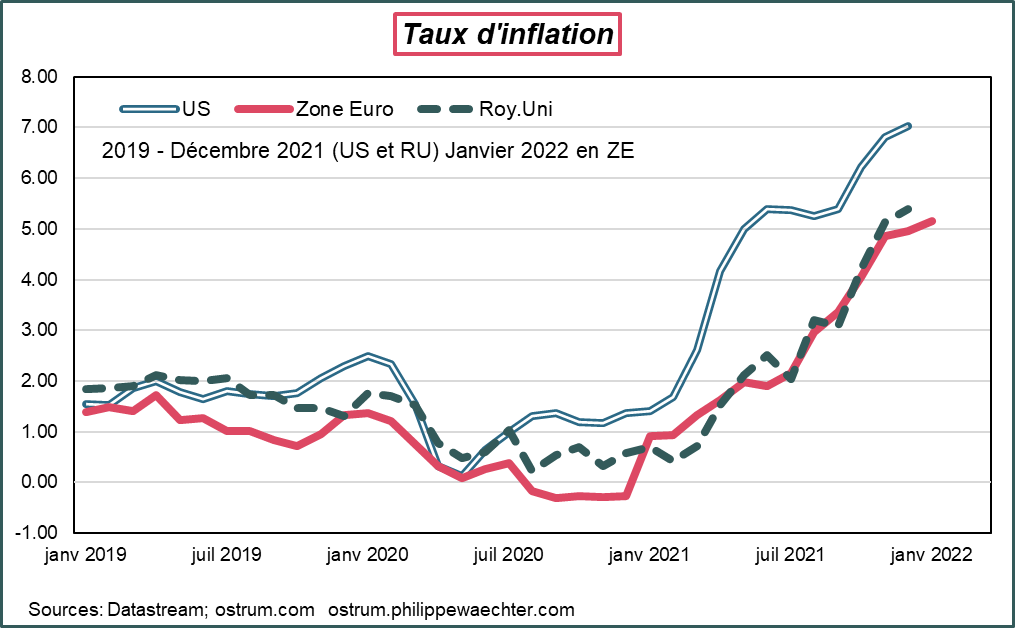

Malgré ces différences de scénarii macroéconomiques, le taux d’inflation est très élevé partout. Le graphe ci-contre en témoigne. Les objectifs des banques centrales sont largement dépassés. La raison principale est la hausse du prix de l’énergie. En zone Euro, elle explique plus de la moitié de l’inflation.

Pourtant les banques centrales n’ont pas d’impact direct sur le marché de l’énergie. C’est pour cela qu’elles sont réticentes à agir. Dans le cas de la zone Euro, durcir la politique monétaire reviendrait à rendre les conditions financières plus rigoureuses pour les acteurs de l’économie sans que, pour autant, il y ait un impact sur le prix de l’énergie.

Pourtant, si les banques centrales ne font rien, elles incitent les acteurs de l’économie à adopter des anticipations d’inflation beaucoup plus élevés. Cela se ressentirait dans l’allure des salaires ou dans celle des taux d’intérêt de long terme. Cela pourrait aboutir sur une inflation plus durable et cela personne ne le souhaite car l’économie pourrait en souffrir à court terme.

Le dilemme des banquiers centraux est là. Aux US et en Grande Bretagne, les prix hors énergie montent comme on l’a montré donc les banquiers centraux sont légitimes à durcir le ton. En zone Euro, ce n’est pas le cas mais la BCE ne veut pas que d’un changement profond des anticipations. Elle sera obligée d’agir si l’inflation ne connait pas d’inflexion rapidement. Elle le fera surement car personne aujourd’hui ne maîtrise le marché de l’énergie et c’est lui qui décide du taux d’inflation qui s’appliquera. Le risque est de provoquer une récession dans les pays occidentaux.